日本のプライベートエクイティ(PE)市場における年間案件総額は約110-120億ドル(約1.3兆円)に上り、主に大規模案件が増加したことによって、長期的な成長傾向にある。しかし、アメリカやドイツといった他の先進国市場と比べると小規模に留まっている。プライベートエクイティ案件の大半をバイアウトが占め、対象業界は多岐にわたる。

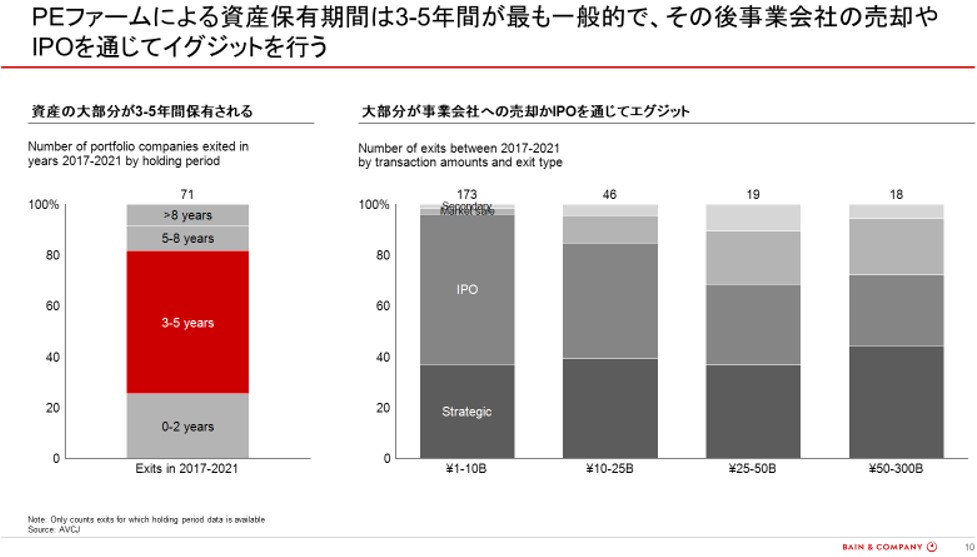

日本で活動するPEファームには、国内ファームと海外ファームの日本拠点の双方が含まれ、後者はより大規模案件に重点を置く傾向がある。PEファームによる買収企業の平均保有期間は4-5年で、事業会社への売却またはIPOを通じてイグジットに至るのが一般的である。

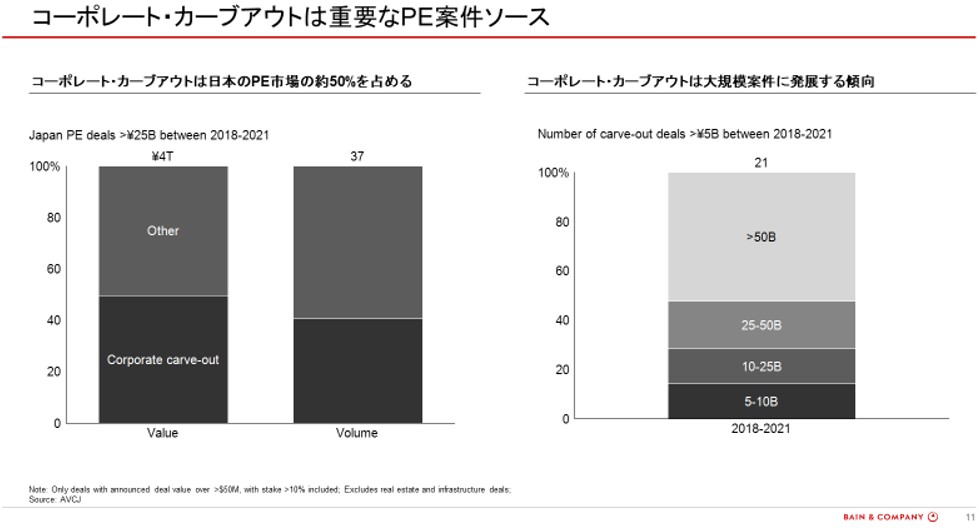

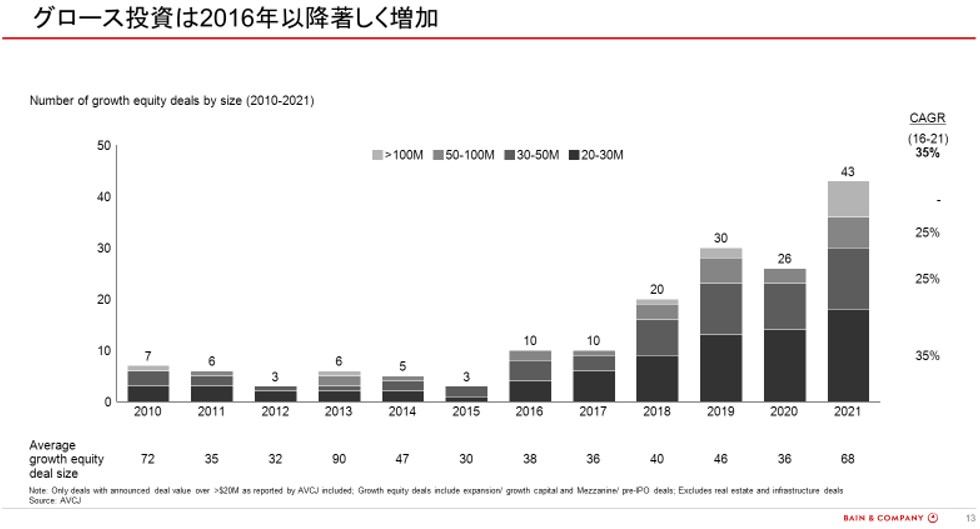

直近の案件にみられる主要傾向として、コーポレート・カーブアウト(特に大規模案件)、オーナー/創業者による事業承継(特に中小規模案件)、および後期ステージにあるスタートアップ企業へのグロース投資が挙げられる。

目次

日本のPE市場の規模と成長

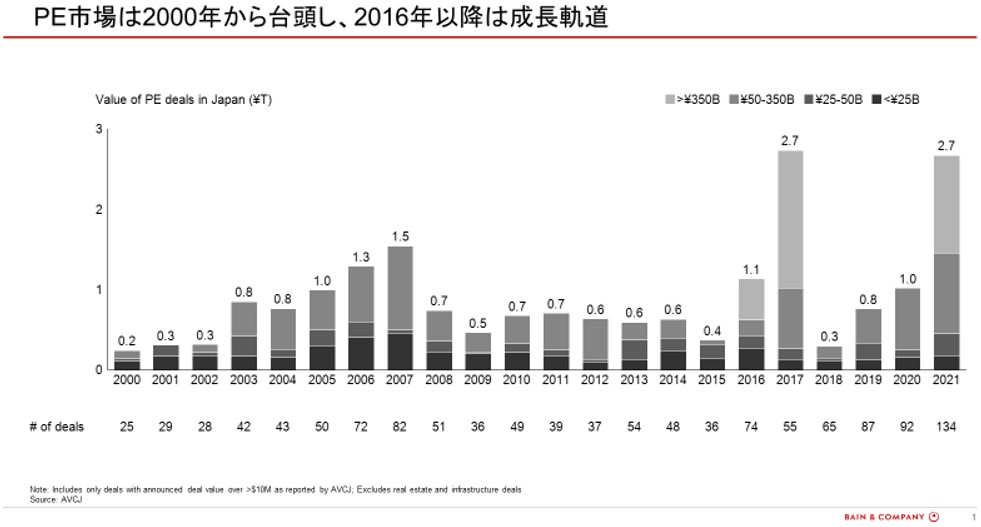

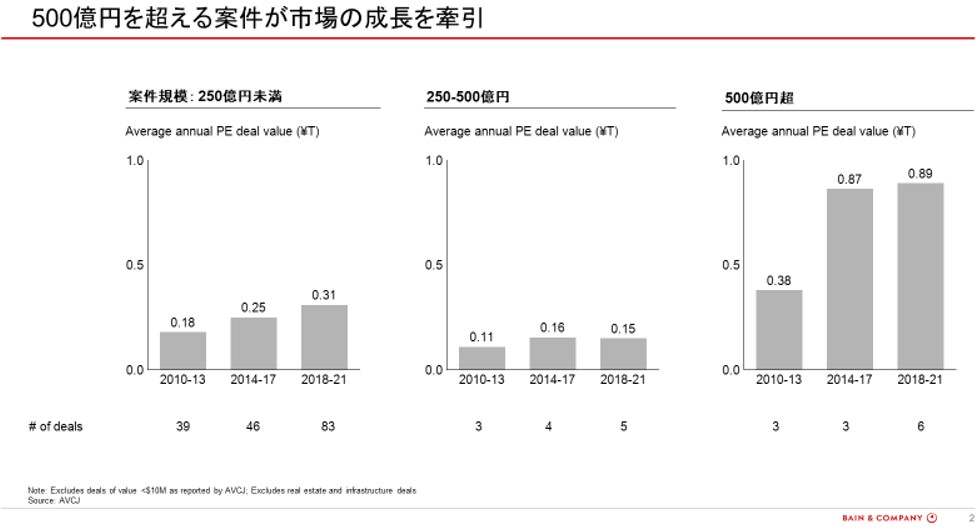

日本のPE市場は2000年代初めに台頭し、2007年まで急速な成長を見せたものの、その後の世界金融危機の影響を受け、案件総額は長期間にわたり低い水準で推移した。2016年以降は大規模案件により市場は大幅に伸長し、それ以来毎年平均して110億ドルから120億ドル程度(約1.3兆円)の案件総額を記録している。

単年ごとで見ると、少数ながらも大規模案件の有無によって案件総額が大きく変化することから市場は変動しやすいものの、案件数は安定して推移、成長している。

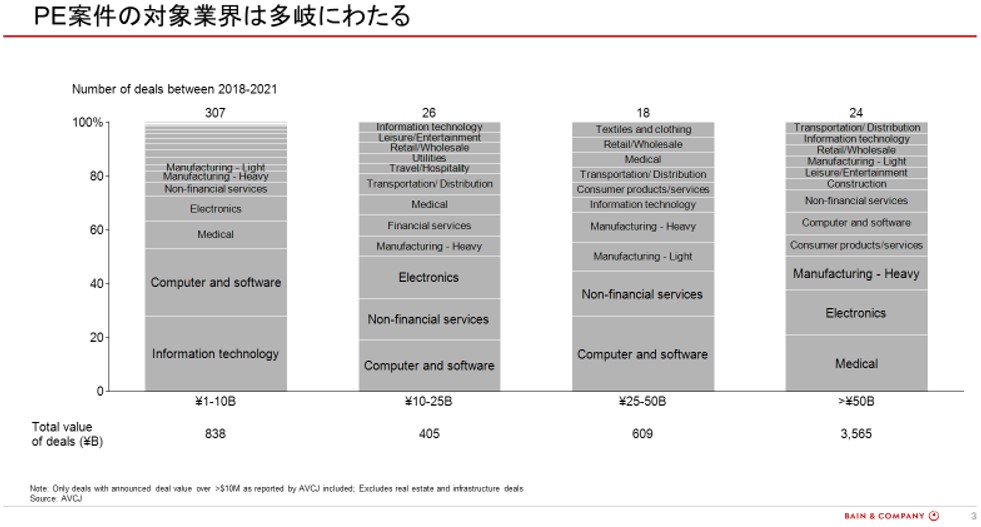

日本のPE市場においては特定の業界への目立った傾斜は見られないが、小規模案件の大部分は成長の著しい業界(ITやウェブサービスなど)で実施され、大規模案件はエレクトロニクス、ヘルスケア、製造関連の業界で存在感の大きさを示している。

世界規模でみた日本のPE市場の規模と成長

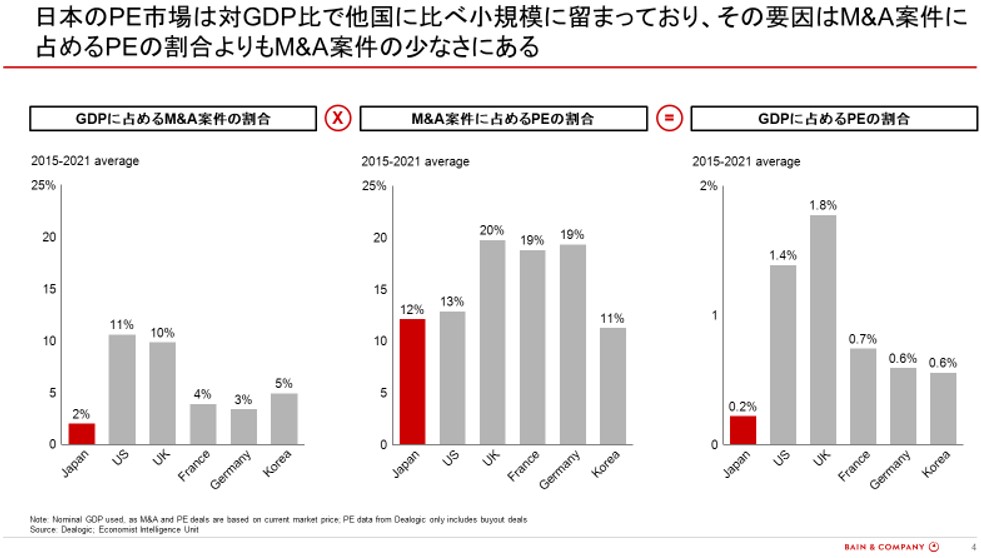

PE市場をGDP比で見ると、日本は他の先進国と比べて小規模に留まっており、例えばドイツやアメリカなどに比して3分の1から7分の1程度となっている。これは、M&A案件に占めるPEの割合が低いことも原因ではあるが、そもそも他国の市場ではより多くのM&A案件が行われていることが主な要因である。

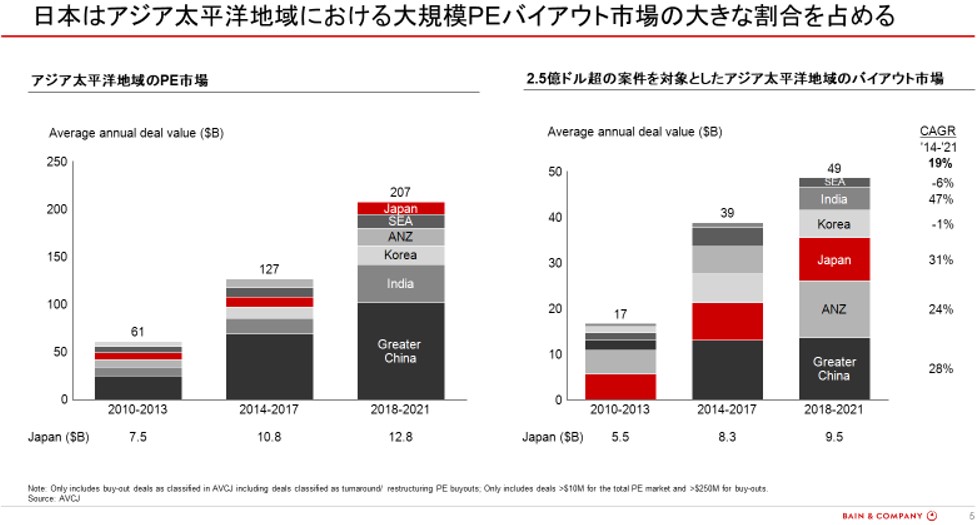

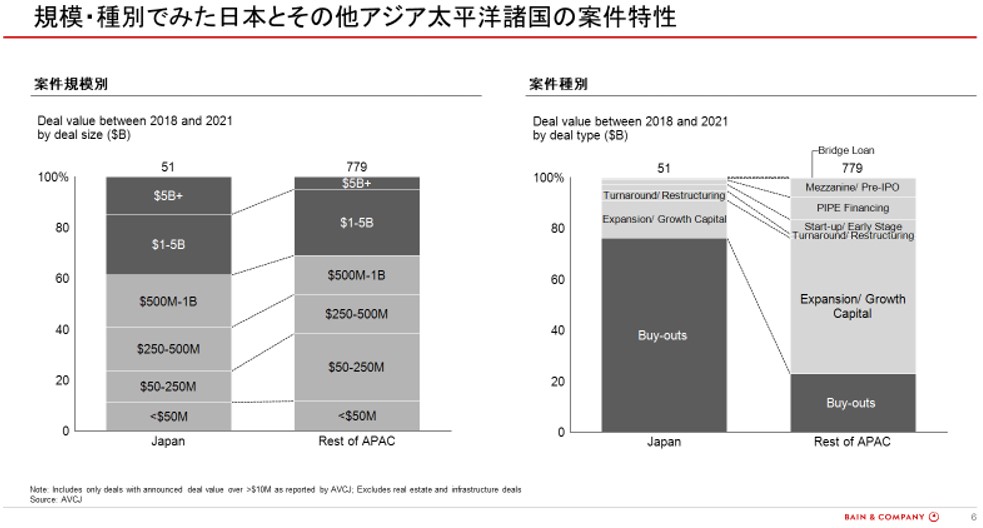

アジア各国の市場と比較した日本市場の特徴

・バイアウトやその他の経営権取得を伴う取引へ傾斜:日本で実施された案件の約75%がバイアウトであるのに対し、アジア太平洋地域の他市場ではその割合は約25%

・大規模案件が高い割合を占める:日本では10億ドル以上の案件が総額の約40%を占める一方、アジア太平洋地域の他市場では30%

アジア太平洋地域全体のPE市場に占める日本のシェアは小さいものの、大規模なバイアウト案件(2.5億ドル超)においては、日本はアジア太平洋地域で3番目に大きな市場である。

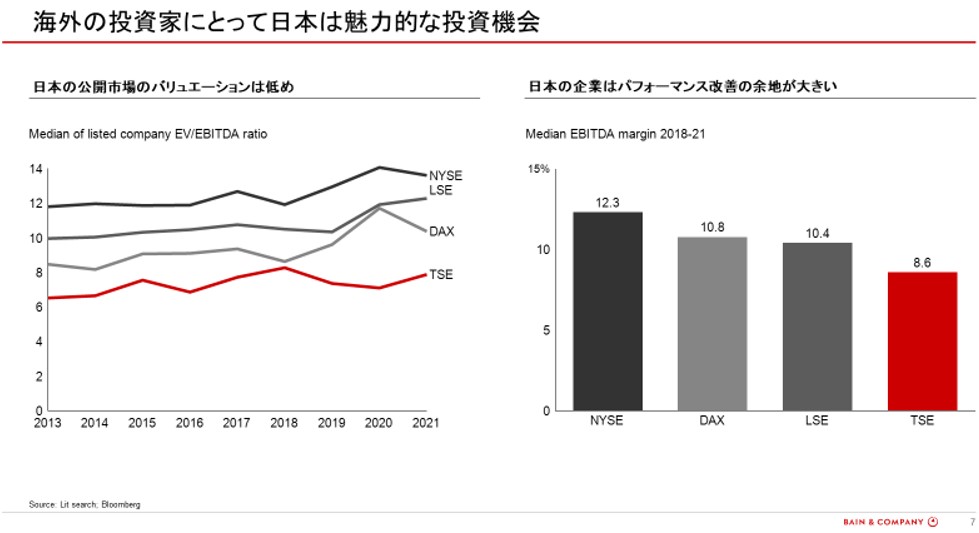

日本のPE市場は、近年の成長実績や今後のさらなる成長余地に加え、日本企業の収益性は比較的低く(改善機会を示唆)、公開市場でのバリュエーションも低いことから(妥当な価格で買収できる機会)、海外の投資家にとって魅力的な市場となっている。

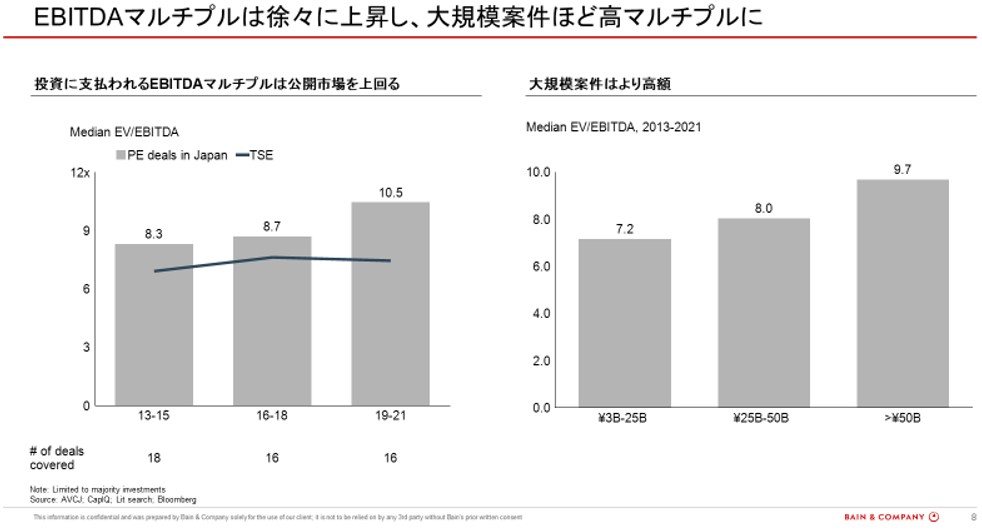

しかしながら、日本におけるPE投資のエントリー時のバリュエーションは公開市場ほど低くなく、公開市場のEBITDAマルチプルを大きく上回っている。PEファームは、事業や戦略の変革を通じて投資先企業の価値向上を見込んでいるため、そのような高額のバリュエーションを支払うことが可能である。大規模案件に支払われるマルチプルはより高いことが多く、対象会社が優良企業であることのみならず、大規模案件で典型的に行われる競争的ビッドプロセスを反映していると考えられる。

日本のPE市場プレイヤー

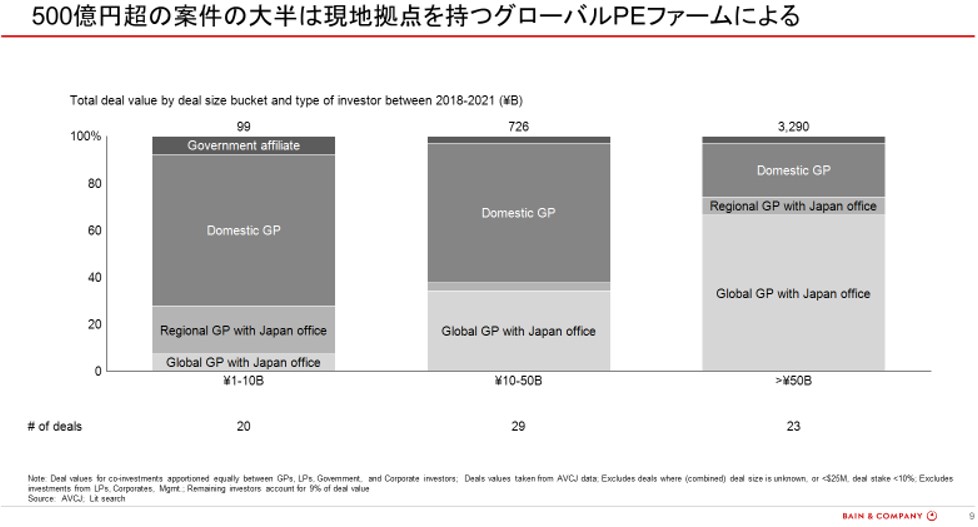

日本のPE市場における案件の大半が日本国内に拠点を置くファームによって行われている(国内PEファーム、またはアジア太平洋地域及びグローバルPEファームのいずれも含まれる)。PEファームによる案件規模は、ファンドの規模に比例している場合が多い。資金の少ない国内ファームは、アジアまたはグローバルファームより小規模な案件を実行する傾向が見受けられる。一方で、近年は国内PEファームのファンドサイズが上昇傾向にあり、より大規模な案件に参加する国内ファームも出てきている。

保有期間とイグジット

PEファームは最終的に利益を得てイグジットすることにより、ファンドの投資家にリターンをもたらしている。2017-2021年の間にイグジットを完了したPE資産の平均保有期間は4年であるが、2年未満や9-10年以上の保有期間も稀に見受けられる。PEファームがイグジットを実施する場合、その方法は様々である。事業会社への売却、次いでIPOというパターンが多く、少数ではあるがPEファームがセカンダリー案件として別のPEファームに売却する場合もある。

案件にみられる主要な傾向

日本のPE市場の台頭から約20年が経過し、PEに関する一般的な理解と受容は大幅に進んだ。結果としてPE案件には主に3つの傾向がみられ、PE市場の勢いは今後も続くものと予想される。

コーポレート・カーブアウト(大企業による事業売却):ROE(自己資本利益率)を重視する日本政府は、ROEの改善をコーポレートガバナンスを強化することで達成できると考えており、これが大企業による事業売却の後押しとなっている。日本企業はグローバル企業と比べると事業が多角・分散傾向にあるため、全ての事業に十分な資金を投じることが困難となっている。その結果、事業によっては、現在の親会社の一部としてではなく、独立した経営体制に移行した方がさらなる発展を実現できる可能性がある。

コーポレート・カーブアウトは特に大規模案件との関連性が高い。ガバナンスと透明性の継続的改善とともに、事業売却増加の傾向は継続することが見込まれる。

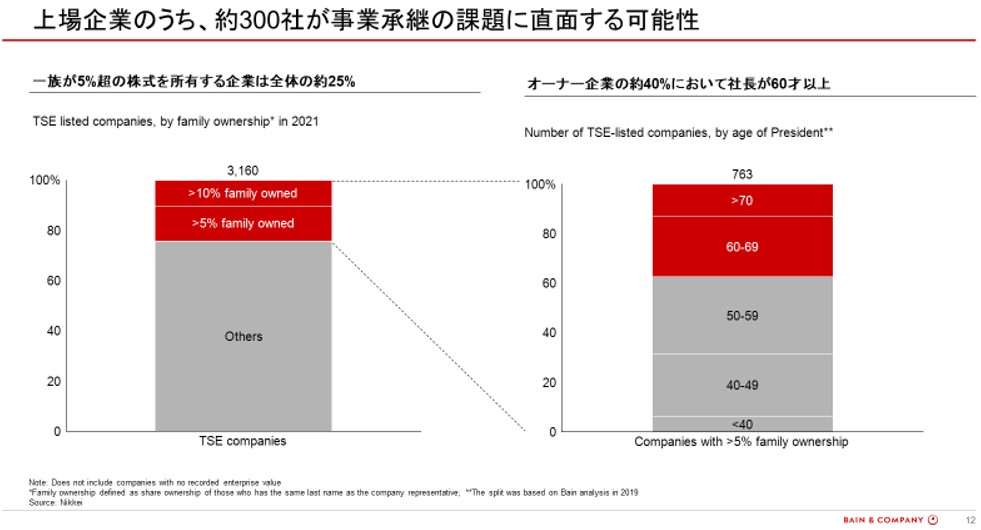

オーナー/創業者による事業承継

もう一つの重要かつ潜在的な案件の源泉である。企業のオーナーや創業者の多くが高齢となり引退年齢に差し掛かっているが、必ずしも適切な後継者がいるとは限らない。そのような場合、PEは経営権をプロフェッショナルな経営陣に移行して事業承継を支援する機会を与えるのみならず、新たな資本を提供することでオーナー/創業者は資産を現金化することが可能となる。日本には事業継承の大きな機会が存在し、東証上場企業だけを見ても、一族または創業者が株式の5%以上を有し、かつ社長/CEOが60歳超の企業が300社を超える。

グロース投資

通常、後期ステージのスタートアップ企業に対して行われる新規エクイティ投資を指す。スタートアップ企業はこれまで、バリュエーションが数億ドルに達した時(またはそれ以前)にIPOに踏み切っていた。しかし近年では、追加の資金調達ラウンドを実施して2,000万-1億ドルを調達することによりIPOを遅らせる傾向がある。これにより、スタートアップ企業はIPO 時のバリュエーションを向上させ、市場・投資家との四半期毎のコミュニケーションに伴う手間を先送りすることができる。日本ではスタートアップ市場が2000年代後半から活発化し、大規模なファンドレイズを行うのに十分な成熟度と事業規模を備えたスタートアップ企業が増えている。

本記事はベイン・アンド・カンパニーが作成したものです。詳細につきましてはhttps://www.bain.com/industry-expertise/private-equity/をご覧ください。